Perbankan Nasional Bersiap Hadapi Dampak Ketidakpastian Ekonomi Global dan Domestik

- Rabu, 16 April 2025

JAKARTA — Sektor perbankan nasional tengah bersiap menghadapi dampak ketidakpastian ekonomi yang dipicu oleh tekanan domestik serta perubahan kebijakan tarif Presiden Amerika Serikat Donald Trump. Kombinasi antara penurunan daya beli, perlambatan konsumsi rumah tangga, serta potensi gangguan perdagangan internasional, memaksa industri perbankan untuk meningkatkan kewaspadaan.

Laporan Center of Reform on Economics (CORE) Indonesia bertajuk “Awas Anomali Konsumsi Jelang Lebaran 2025” menggambarkan gejala perlambatan konsumsi yang tidak biasa menjelang momentum Ramadan. Deflasi pada Februari 2025 tercatat sebesar -0,48 persen secara bulanan, dengan penurunan tahunan mencapai -0,09 persen. Sementara secara year to date, deflasi tercatat -1,24 persen.

Salah satu penyumbang utama deflasi adalah kelompok pengeluaran perumahan, air, listrik, dan bahan bakar rumah tangga, yang terdorong oleh kebijakan insentif diskon tarif listrik dari pemerintah. Tak hanya itu, kelompok makanan, minuman, dan tembakau yang biasanya mengalami inflasi menjelang Ramadan justru mencatat deflasi sebesar -0,12 persen secara bulanan.

Baca Juga

Gejolak juga diperburuk oleh dinamika eksternal. Presiden Donald Trump pada awal April mengumumkan kebijakan tarif resiprokal yang menaikkan tarif impor produk Indonesia menjadi 32 persen. Walau pelaksanaannya ditunda 90 hari, ketidakpastian tersebut tetap memberikan tekanan pada sektor keuangan.

Menanggapi hal tersebut, Corporate Secretary Bank Negara Indonesia (BNI), Okki Rushartomo, menyampaikan bahwa BNI telah menyiapkan berbagai skenario mitigasi risiko. “Kami membuat scenario planning secara berkala, bagaimana kondisi ini dapat memengaruhi operating environment perbankan, khususnya pada aspek likuiditas, risiko pasar, dan risiko kredit,” ujarnya.

BNI juga memperkuat ekspansi dana murah melalui platform digital seperti wondr by BNI untuk segmen ritel dan BNIdirect untuk segmen wholesale. Fokus ekspansi kredit tetap diarahkan pada segmen korporasi, terutama perusahaan BUMN dan swasta dengan fundamental kuat. Hingga Februari 2025, penyaluran kredit BNI tumbuh 10,2 persen secara tahunan menjadi Rp742 triliun.

Dari sisi kualitas aset, NPL BNI turun menjadi 1,96 persen, membaik dari posisi Desember 2024 yang berada di 2 persen.

Langkah antisipatif juga dilakukan oleh Permata Bank. Direktur Utama Meliza M Rusli mengatakan pihaknya terus mengedepankan prinsip kehati-hatian dalam mengelola portofolio kredit. “Permata Bank senantiasa mendukung kebijakan pemerintah dan regulator, sembari mengkaji dampak perubahan kebijakan tarif AS terhadap portofolio kredit kami,” ucapnya.

Sementara itu, EVP Corporate Communication and Social Responsibility BCA, Hera F Haryn, menyatakan bahwa BCA fokus pada kekuatan fundamental bisnis dan kehati-hatian menghadapi dinamika makroekonomi. “Kami meyakini pemerintah dan otoritas telah memiliki langkah strategis untuk mengantisipasi dinamika perekonomian global,” kata Hera.

BCA mencatat pertumbuhan penyaluran kredit sebesar 14 persen secara tahunan pada Februari 2025, mencapai Rp900,7 triliun. Penerapan early warning system juga dioptimalkan untuk mengidentifikasi potensi risiko kredit bermasalah.

Otoritas Jasa Keuangan (OJK) juga mencermati perkembangan terkini. Kepala Eksekutif Pengawas Perbankan OJK, Dian Ediana Rae, menuturkan bahwa rasio kredit bermasalah (NPL gross) pada Februari 2025 tercatat 2,22 persen, sementara rasio LAR (loan at risk) tetap stabil di angka 9,77 persen. “Rasio LAR tersebut juga sudah di bawah level sebelum pandemi, yaitu 9,93 persen pada Desember 2019,” ujarnya.

Namun, tekanan global membuat proses perencanaan bisnis menjadi lebih kompleks. Ekonom senior dan Associate Faculty LPPI, Ryan Kiryanto, mengingatkan bahwa penundaan penerapan tarif justru memperpanjang ketidakpastian. “Dalam situasi sekarang, perencanaan bisnis harus under promising over deliver. Artinya, jangan merencanakan target muluk-muluk, tetapi target konservatif yang achievable,” ungkapnya.

Jika kebijakan tarif diberlakukan secara penuh, sektor perdagangan Indonesia akan terdampak, terutama ekspor ke AS. Rambatan dari penurunan kinerja perdagangan dapat memengaruhi sektor perbankan, termasuk risiko gagal bayar debitor eksportir yang terdampak langsung.

Menurut peneliti CORE Indonesia, Etikah Karyani, sektor perdagangan besar dan eceran sudah menunjukkan tren kenaikan NPL. Per Januari 2025, NPL sektor tersebut mencapai 3,61 persen. Oleh karena itu, perbankan diminta untuk tetap selektif dan adaptif dalam menyalurkan kredit, sambil menjaga kualitas portofolio dan memperkuat ketahanan terhadap gejolak eksternal.

Nathasya Zallianty

wartaenergi.com adalah media online yang menyajikan berita sektor energi dan umum secara lengkap, akurat, dan tepercaya.

Rekomendasi

Berita Lainnya

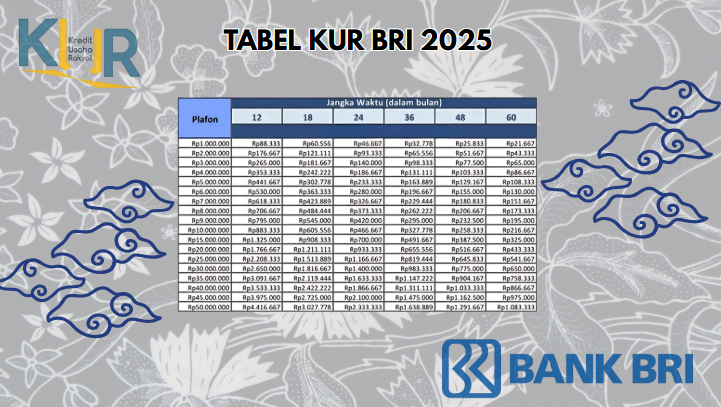

KUR BNI 2025: Plafon, Tenor, Simulasi, Persyaratan dan Cara Pengajuan

- Rabu, 17 September 2025

Terpopuler

1.

Harga Sawit Plasma Riau Periode 17–23 September 2025 Turun

- 17 September 2025

2.

Industri Hulu Migas Dorong Pertumbuhan Ekonomi Kepri 2025

- 17 September 2025

3.

Indonesia Siap Tambah Kapasitas Energi Terbarukan Hingga 2040

- 17 September 2025

4.

Pembangunan Infrastruktur 2026 Digenjot dengan Anggaran Besar

- 17 September 2025

5.

KUR Perumahan 2025 Didorong Percepat Program Sejuta Rumah

- 17 September 2025